東大阪の不動産売却・不動産買取り相談

CONSULTATION

東大阪の不動産売却・不動産買取り相談

不動産の買取・売却・購入はアルファホームにお任せください!

親身になって対応させていただきます。

不動産

売却物件大募集!!

キャンペーン実施中!!

無料査定

高額買取

査定は弊社営業担当者が実際に訪問して行います。

日時は事前に担当営業よりご相談させていただきます。

不動産買取りのメリットと不動産買取保証システムを解説

不動産買取りのメリット

- メリット

01 -

即現金買取なので手間も時間もかかりません

現金買取なら買い手を探す広告期間がなく、当社が直接買取りしますので、売主様の手間と時間をわずらわすことがなく、素早く不動産を現金化いたします。

- メリット

02 -

ローンが残っていてもご相談ください

各種ローン制度に詳しいスタッフがご相談にお応えします。

ご納得いただけるプランやお見積りを提示いたします。

- メリット

03 -

リフォーム不要!現状のまま買取します

売主様がリフォーム、解体を行う必要はありません。 雨漏りやシロアリ被害、お隣との境界などもご相談下さい。電化製品・家財道具などを残したままでも大丈夫です。

- メリット

04 -

ご近所に売却を知られずに済みます

当社直接買取ですので、近隣の方に知られずに、内密に不動産売却が可能です。秘密厳守いたしますのでお気軽にご相談ください。

- メリット

05 -

「売れない」心配が無い

直接買取なので「売れるか分からない心配」が全くありません。住み替えの場合でも、仲介に比べ早期に資金計画を決めることができ、スピーディーに住み替えできます。

- メリット

06 -

瑕疵担保責任がありません

当社直接買取の為、売主様による瑕疵(欠陥)補修の出費等は一切かかりませんのでご安心ください。

不動産買取保証システムとは

アルファホームの仲介で、もしも期間内に売却できなかった場合

アルファホームでの仲介で、もしも一定期間内に不動産売却できなかった場合は、当社の『不動産買取保証システム』であらかじめお約束した価格で買い取らせていただきます。また、住宅ローンがまだ残っていても新居の頭金や諸費用が足りなくても、ぜひご相談ください。『不動産買取保証システム』や各種ローン制度などで、新居のご購入をお手伝いいたします。

お急ぎの方は大小かかわらず、素早く現金買取いたします!

アルファホームが選ばれる5つの理由

1.独自の不動産買取保証システム

2.素早い現金買取

3.売却価格の適正な査定

4.広範囲なネットワーク

5.経験豊富なスタッフによるスピーディな購入者探し

不動産売却のご相談と売却の流れ、不動産相続について

マイホーム売却の流れ

- STEP 01

-

不動産売却に向けた計画を立てる

不動産売却にかかる諸費用や税金、必要書類、また買い替えの場合にはローンの残債額なども把握して、資金計画を立てましょう。

- STEP 02

-

自宅の査定を依頼する

物件価格の査定を依頼し、売却する住まいの価格を不動産のプロの目で査定してもらいます。

- STEP 03

-

媒介契約を結ぶ

不動産会社へ売買の仲介を正式に依頼する場合は、媒介契約を結びます。主な媒介契約の形態は3つありますが、自分の希望する売却方法などを踏まえてどの契約を結ぶか決定しましょう。

- STEP 04

-

自宅を売りに出す

自分の希望売却価格だけではなく、査定価格や周辺の売却事例、市場の動向を踏まえて慎重に決めましょう。

- STEP 05

-

不動産売買契約を結ぶ

売買条件を合意したら、買主様と売買契約を結びます。売買契約を結ぶにあたっては、しっかりと契約内容を確認しましょう。

- STEP 06

-

引渡しに向けた準備をする

買主様の引っ越し前に引っ越しを済ませ、残代金決済・引き渡しの準備を進めましょう。住宅ローンなどの抵当権がついている場合は抹消する準備が必要です。

- STEP 07

-

残代金を受領し、物件を引渡す

引き渡し手続きでは、売買代金を受領するのと同時に、登記申請(抵当権の抹消、所有権の移転等)を行います。同時に物件(鍵)の引渡しを行い、売買契約はすべて完了します。

※不動産売却して譲渡益が生じた場合、税金がかかります。

税金に関する詳しい内容はこちら

マイホームを売却したら、確定申告?

住まいを売却したことで譲渡所得が生じた場合には、譲渡した翌年の2月16日から3月15日までの間に、確定申告を行いましょう。なお、「3,000万円の特別控除」など住居用財産の譲渡に係る特例措置を利用する場合にも、譲渡所得税が生じるかどうかに関わらず、確定申告が必要になります。

相続不動産の売却について

相続した不動産の売却にお困りの方へ

当社では、居住用不動産の売却のお手伝いだけではなく、相続した不動産の売却や税金について、また遺言の内容(不動産について)に関するご相談も無料で承っております。遠方のご実家が空き家になっている方も、ぜひご相談ください。

- ・相続した不動産の取得費がわからない場合、税金が発生する可能性があります。

- ・共有名義人である皆様にご納得いただけるよう、慎重に査定を行った上で、不動産の売却活動を進めさせていただきます。

- ・当社で直接買取させていただく場合、現金決済が可能ですので、不動産現金化が素早く行えます。

ご存知ですか?相続した空き家の売却についても「税金が軽減」される場合があります。

空き家は近年増加傾向にあり、全国に820万戸もあると言われています。平成27年に「空き家等対策の推進に関する特別措置法」が施行され、自治体が特定の状態であると判断した「特定空き家」に対して、固定資産税の「住宅用地の特例」という優遇処置が適用されなくなり、軽減されていた固定資産税が元の税率に戻り、今までの6倍の額になります。このような空き家問題に対し「空き家の譲渡所得の3,000万円特別控除」は、家屋等を売却しやすくするために制定されたと考えることもできます。

※当社で提携している司法書士がおりますので、何でもお気軽にご相談ください。

無料査定フォームよりお問い合わせください。

住宅ローン滞納・支払のご相談

住宅ローンの滞納・支払でお悩みの方へ

-

お早めに

これからの支払いが

困難かもしれない -

急いで!

すでに滞納し、銀行から

「督促・催促状」がきている -

大至急!!

裁判所から「競売開始決定」の

通知がきている

アルファホームの任意売却にお任せください!

・「誰に相談したらいいか分からない」

・「不安だらけで時間だけが過ぎていった」

・「もうなるようになってしまえ……」

どうすれば良いか分からない、どうせ解決なんて出来っこないと思わずに、まずは勇気を出してお電話を…!

任意売却とは

不動産競売(強制競売)になる前段階で、住宅ローン等の融資を受けているアナタ(債務者)と金融機関(銀行)(債権者・抵当権者)とが合意の上、不動産を売却する事を言います。

あなたにとって、任意売却のほうが競売より断然有利です!

(競売)

(任意売却)

- 不動産業が転売目的で落札。価格は非常に安い。

- 本来の物件価値に近い価格で売却できる。

- 競売価格での売却になるので、残債が多く残る。

- 残債を少しでも減らすことができる。

- 引越代はもちろん自腹。

- 引越代をもらえる場合がほとんど。

- 近所に競売が知られ、裁判所からも調査が来る。

- ご自身の意思で決断できる。

- 残債の返済の交渉なども不利になる。

- 面倒な交渉や手続きはプロが行う。

- 所有者が変わり、強制退去を命ぜられる場合も。

- 身内の協力次第で、住み続けられる場合も。

任意売却と競売の違いはご理解いただけましたか?

経済的にも精神的にも大変負担が大きい競売に比べて、任意売却なら少しでもその負担を軽減することができます。

アルファホームでは専門家によるバックアップも充実!

任意売却及び売却後の残債務についてのアドバイスも専属の弁護士、司法書士、税理士による一環システムになっておりますので安心してご相談ください。

自宅を売るときの税金を学ぼう

Q1. 不動産売却したときにかかる譲渡所得税とは?

自宅などの不動産を売却して、譲渡所得が生じた場合、他の所得と分離して所得税と住民税が課税されます。譲渡所得とは売買代金から所得するために要した費用(所得費)と、譲渡するために直接出費した費用(譲渡費用)を差し引いた残額のことです。なお、一定の要件を満たす居住用財産を売却した場合は、さまざまな特例を利用することで、税負担を軽減することができます。

Q2. 居住用財産って何?

居住用財産とは、現に居住の用に供している家屋とその敷地のことです。特例として、過去に居住の用に供していた家屋とその敷地で、居住の用に供しなくなった日から同日以後3年を経過する日の属する年の年末までに譲渡するものも含まれます。

Q3. 譲渡所得税はどうやって計算するの?

1

譲渡収入金額※1 - (取得費※2 + 譲渡費用※3) = 譲渡所得

※1 土地建物の売却代金です。

※2 自宅を取得するために要した費用の合計金額から建物の減価償却費を差し引いた費用になります。

※3 仲介手数料や契約書に貼付する印紙代など、譲渡するために直接出費した費用です。

2

譲渡所得 - (特別控除※4) = 課税譲渡所得

※4 一定の要件を満たす居住用財産を売却した場合、最大3,000万円までの控除が利用可能です。

3

課税譲渡所得 × 税率※5(所得税・住民税) = 譲渡所得税額※6

※5 対象となる不動産の所有期間等によって税率が異なります。

※6 譲渡所得税は給与所得などの他の所得とは分離して課税されます。

よって、2 の計算で課税譲渡所得が生じなければ住まいを売却しても譲渡所得税はかかりません。

譲渡所得の税率表| 短期 | 長期 | |||

| 所有期間 | 5年以下 | 5年超10年以下 | 10年超※ | |

|---|---|---|---|---|

| 課税譲渡所得 6,000万円以下の部分 |

課税譲渡所得 6,000万円超の部分 |

|||

| 所得税 | 30%(30.63%) | 15%(15.315%) | 10%(10.21%) | 15%(15.315%) |

| 住民税 | 9% | 5% | 4% | 5% |

| 合計 | 39%(39.63%) | 20%(20.315%) | 14%(14.21%) | 20%(20.315%) |

※一定の要件を満たした居住用財産を譲渡した場合に適用される軽減税率です。

※( )内の税率は、復興財源確保法の規定により、平成25年から令和19年までは基準所得税率に2.1%の復興特別所得税率が上乗せされたものです。

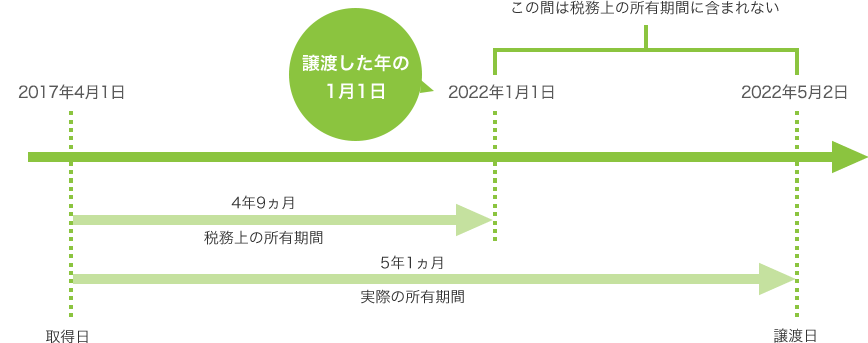

Q4. 所得期間の区分はいつからいつまで?

譲渡所得の税率を左右する所有期間の長期・短期等の区分は、取得をした日から譲渡をした日の属する年の1月1日までの期間で判定します。つまり、カレンダー上で見る実際の所有期間よりも短くなる点に注意しなければなりません。

| 取得日 | 原則は引渡しの日ですが、契約日などとすることも可能です。 |

|---|---|

| 譲渡日 | 原則は引渡しの日ですが、契約日などとすることも可能です。 |

Q5. 3,000万円の特別控除って?

「3,000万円の特別控除」とは、一定の要件を満たす居住用財産を譲渡した場合、その所有期間に関係なく、譲渡益から最大3,000万円まで控除できる特例のことです。

(前年、または前々年において、すでに特例の適用を受けている場合には利用できません)また、譲渡した年の1月1日現在で所有期間が10年を超えている場合には、控除しきれない譲渡益について「軽減税率」の併用が可能となります。

査定は弊社営業担当者が実際に訪問して行います。

日時は事前に担当営業よりご相談させていただきます。